CRÓNICA DE UNA DEUDA FUERA DE CONTROL

La crónica de una deuda fuera de control invita a las personas y empresas a que presten atención las señales para identificarla y pautas para evitarla

Una deuda fuera de control es quizás el proceso más difícil en toda la gestión financiera. Estar endeudado más allá de la capacidad es una situación que, para ser honestos, no es para nada agradable. Sin embargo, este no es un proceso que se da de la noche a la mañana. Sino que es algo paulatino, que va creciendo de manera sigilosa hasta que se convierte en una situación, literalmente, fuera de control.

Llegando a tener consecuencias terribles en el tema de la administración del dinero, y que en ciertos casos, catastróficos para la persona que la vivencia.

En ese sentido, nos interesa abordar el tema de la crónica de una deuda fuera de control. En donde vamos a proveer algunas señales que revelan dicho proceso, y pautas para evitar caer en la incapacidad de solventar los compromisos financieros de deuda.

¿Qué es una deuda fuera de control?

Una deuda fuera de control es aquella en donde la persona o empresa acumula una serie de compromisos financieras de deuda, sin tener la capacidad de solventarlas. Es decir, su nivel de endeudamiento supera, con creces, el volumen de ingresos dentro del flujo de efectivo para hacerle frente de las diferentes obligaciones de deuda contraídas en un tiempo determinado.

Autor: Faramarz Hashemi Bajo licencia CC

Tomando lo anterior como punto de referencia, existen dos características principales que definen una deuda fuera de control:

- Acumulación de deuda.

- Incapacidad de pago.

Por lo tanto, en la medida en que tanto la persona o la empresa se vea reflejada en esta realidad de incremento de compromisos financieros de deuda, y que no pueda honrarlos a tiempo, entonces está teniendo un endeudamiento que está fuera de control.

¿Señales que identifican la crónica de una deuda fuera de control?

Luego de ver las características principales que definen el descontrol de un endeudamiento (acumulación de deuda y la incapacidad de pago), nos interesa mostrar algunas señales que identifican con anticipación el derrotero que puede tener una persona o empresa en términos de insolvencia financiera ante el compromiso de deuda.

Señal No. 1: Varias deudas abiertas

La primera señal, y quizás la más obvia de todas, es cuando una persona tiene varios frentes de deudas abiertos al mismo tiempo.

Es común ver a las personas y empresas endeudarse de diferentes fuentes. Y aunque tener deudas con diferentes personas o instituciones financieras pudiera ser, en casos muy particulares, una estrategia de distribución de riesgo; por lo general esto es sinónimo de que no se tiene control sobre el financiamiento que se está haciendo.

De hecho, en la medida en que se abren más frentes de deuda, menos se airea el flujo de efectivo; es decir, cuando se asumen varios compromisos con diferentes personas o instituciones, entonces dentro del calendario de pagos se ocupan más espacios y se tiene un menor rejuego para manejar los gastos fijos propios de una persona o empresa.

Señal No.2: No ahorrar

La segunda señal que prevé la crónica de una deuda fuera de control es no ahorrar.

El ahorro es la evidencia más tangible de una buena gestión del dinero. En él se resumen las buenas decisiones y la capacidad de ajustarse a su realidad financiera, a razón de que implica que la persona o empresa se está manejando por debajo de sus ingresos y que ha logrado apartar porciones de dinero que luego puede utilizar para solventar sus diferentes compromisos y deseos financieros.

En ese sentido, cuando la persona o empresa pierde la capacidad de crear fondos de contingencia y sigue acumulando endeudamiento, entonces es una señal clara de que es la crónica de un endeudamiento fuera de control.

Señal No.3: Retraso en el pago

La tercera señal tiene que ver con el retraso en el pago de los compromisos contraídos. De hecho, esto es el principio que da paso a la acumulación de deudas. Cuando la persona o empresa inicia un proceso de dilación en saldar sus obligaciones financieras como en el pago de sus gastos fijos.

Es común, este tipo de acciones, que las personas hagan pagos esporádicos que, aunque pueden cubrir varias cuotas, suelen no estar al día. Por lo tanto, crean el escenario idóneo para la acumulación de deudas, y por ende no tener control de las mismas.

Pautas para mantener las deudas controladas

Identificar las señales que muestran la crónica de una deuda fuera de control es el primer paso para evitar ser consumido(a) por las obligaciones financieras. Sin embargo existen algunas pautas que hay que tener en cuenta a la hora de encausar la estructura de deudas hacia lo que le aporta valor en la gestión del dinero.

Pauta No. 1: Evitar las deudas de consumo

La primera pauta a tomar en cuenta es evitar las deudas de consumo. Dentro del análisis financiero existen dos tipos de endeudamientos: Buenos y malos.

Los primeros (buenos) tienen que ver con aquellos que logran crear retornos de dinero o bien pagarse a sí mismos. Mientras que los segundos (malos) desbalancean el flujo de efectivo personal o empresarial. En ese sentido, por lo general las deudas de consumo tienden a ser malas. Porque solo satisfacen un deseo e implican tener que hacer recortes en las partidas fijas del presupuesto.

Por lo tanto, al evitar este tipo de deudas, se está reservando este renglón a los endeudamientos que sí aportar valor a la gestión del dinero.

Pauta No. 2: Tomar una deuda a la vez

La segunda pauta sugiere no abrirse diferentes frentes de deudas. De forma que no se creen acumulaciones innecesarias, las cuales promueven la desestabilidad dentro de la estructura financiera personal y empresarial.

Tomando esto en consideración, no es prudente tener varias tarjetas de crédito, o bien abrir líneas de crédito para “por si acaso” porque este tipo de acciones crean disponibilidad para acceder a ellos en pseudo-emergencias que en realidad solo logran incrementar la realidad el endeudamiento fuera de control.

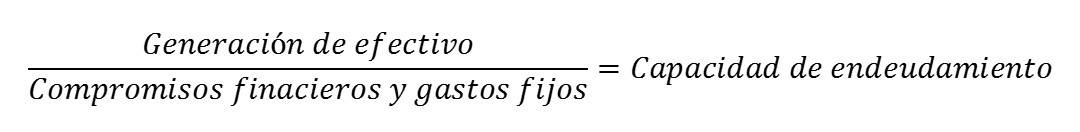

Pauta No. 3: Identificar la capacidad de endeudamiento

La última pauta es tener claro cuál es la capacidad de endeudamiento. Y cada vez que se piense en asumir una deuda, se busque este indicador y se mida si realmente existe un espacio dentro de la estructura financiera personal o empresarial para solventar el compromiso.

Para obtener este indicador, solo hay que dividir la capacidad de generar efectivo entre los diferentes compromisos financieros y gastos financieros.

La generación de efectivo tiene que ver con los ingresos, cuentas de ahorro, certificados financieros, etc. Mientras que los compromisos financieros y gastos fijos se vinculan con las deudas presentes y todo aquello que forme parte de las obligaciones fijas personales o empresariales.

Si el resultado es mayor que 1 entonces hay capacidad de endeudamiento, si es menor, entonces endeudarse no es una buena opción.

Conclusión

Cada caso es particular y no es prudente englobar las diferentes realidades a tres señales y pautas. Sin embargo, las personas y empresas deben visualizar, en la medida de lo posible, tanto las señales que muestran la crónica de una deuda fuera de control, como asumir las pautas que previenen dicho evento. De manera que puedan agregar valor a la gestión financiera personal y empresarial.

En ese sentido, si esta entrada sobre la crónica de una deuda fuera de control le ha sido de utilidad le invitamos a que comente y la comparta. Sus opiniones y aportes son de gran importancia para esta comunidad y enriquecen el debate. Y si le interesa profundizar en el tema de la gestión de deudas, le sugerimos adquirir el libro ¿Cómo salgo de mis deudas? Escrito por Andrés Panasiuk haciendo clic en la imagen más abajo.

Deja un comentario